Alătură-te comunității noastre!

Vezi cele mai recente știri & informații din piața de capital

În contextul unei evoluții rapide a nivelului de trai, a descoperirilor științifice, tehnologice si totodata accesul la servicii medicale performante a dus la o creștere puternică a speranței de viață și la îmbătrânirea populației.

Studiile din ultimii ani au arătat că una dintre problemele cu care lumea modernă se confruntă astăzi este scăderea accentuată a natalității. Declinul demografic a dus la creșterea mediei de vârstă a populației și la îmbătrânirea acesteia.

În același timp, indivizii societății moderne au devenit tot mai mult interesați de un stil de viață concentrat pe carieră și dezvoltare profesională, așa că întemeierea unei familii nu mai este o prioritate.

Această tendință a început să se manifeste în urmă cu câteva decenii, iar factorii decizionali din majoritatea statelor lumii au fost nevoiți să se concentreze în direcția găsirii unor soluții care să asigure din punct de vedere financiar următoarele generații de pensionari.

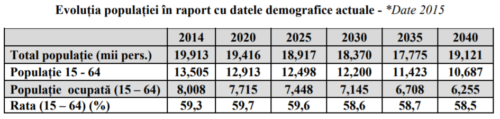

România, la fel ca majoritatea țărilor post-comuniste, se înscrie în trendul european de schimbare demografică negativă. În 1990, imediat după căderea comunismului, România avea o populație de 23.200.000 de locuitori, iar în urma recensământului din 2014, populația a ajuns la 19.900.000 de locuitori (Sursa date: Institutul Național de Statistică).[emaillocker]

Toate studiile publicate de organizații și instituții prestigioase din țară și din străinătate, precum Banca Mondială, Fondul Monetar Internațional, Organizația Națiunilor Unite, Uniunea Europeană, Banca Europeană pentru Reconstrucție și Dezvoltare, Institutul Național de Cercetări Economice, arată că populația României se află într-un accentuat trend de scădere și îmbătrânire, fapt care, în lipsa reformelor profunde, va duce în câteva decenii la explozia „bombei demografice”.

Concluzie: populația se reduce, tendința pare ireversibilă, iar fenomenul se suprapune peste cel de îmbătrânire a populației, care de asemenea accelerează. Riscul: România va avea la orizontul anului 2040 cea mai îmbătrânită populație a Europei.

Reducerea și îmbătrânirea populației au avut ca impact imediat o presiune tot mai mare pe umerii bugetului public de pensii, care trebuie să susțină cu tot mai puțini contribuabili (salariați), un număr tot mai mare de pensionari.

Problemele demografice ale României arată că sistemul public de pensii nu mai era sustenabil si avea nevoie de o reformă profundă, pentru a evita colapsul bugetar în viitor. Iata câteva cifre care indică faptul că sistemul public de pensii resimtea din plin impactul „bombei demografice”:

• în 1990, la sistemul public de pensii contribuiau 8,2 milioane de salariați, care susțineau 2,5 milioane de beneficiari pensionari;

• în 2016, un angajat susținea pensia a 1,3 pensionari;

• în 2032, un angajat va trebui să susțină 2,5 pensionari, un raport care va crește presiunea pe sistemul public de pensii și care-și va face simțite efectele asupra viitorilor pensionari;

• natalitatea în scădere semnificativă în ultimii ani în România;

• migrația cetățenilor români, mai ales în spațiul european odată cu integrarea în UE;

• speranța de viață în continuă creștere;

• problema pensiilor „speciale” acordate unor categorii care nu au contribuit inițial la sistemul public de pensii.

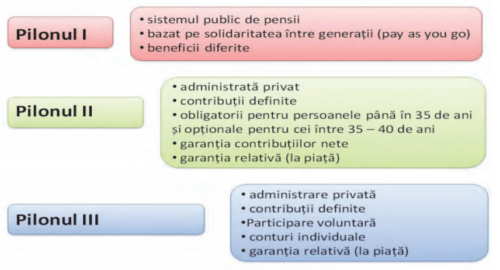

Sistemul public de pensii sau aşa-numitul Pilon I (de stat) funcționează după principiul redistributiv (în engleză, PAYG = pay as you go): statul colectează contribuții sociale de pensii de la salariați și le plătește imediat, sub formă de pensii, către pensionarii actuali. Pensia acordată de sistemul public este un drept și are la bază plata contribuției de asigurări sociale pe o perioadă minimă de timp, expres prevăzută de lege în raport de data nașterii solicitantului.

Banii plătiți de contribuabilii la sistemul public de pensii nu se duc într-un cont personal, ci servesc la plata celor care acum se află la pensie, urmând ca pensia contributorilor actuali să fie plătită ulterior de cei care vin din urmă. Legea garantează dreptul la pensie din fondul public de pensii, dar nu spune nimic clar cât de mare va fi această pensie prin comparație cu suma totală cotizată de-a lungul perioadei de muncă.

În 2007, România a introdus sistemul de pensii private, după un model testat și recomandat de către Banca Mondială. Astfel, a fost dezvoltat sistemul de pensii multipilon, compus din: Pilonul II – obligatoriu și Pilonul III – facultativ de pensii private.

Scopul acestor 2 sisteme de pensii este pregătirea generațiilor următoare pentru situația demografică și evitarea presiunii asupra sistemului public de pensii, prin adăugarea a încă două surse de pensie (Pilonul II şi Pilonul III), suplimentar la pensia publică de Stat (Pilonul I). În prezent, zeci de state din întreaga lume au adoptat sisteme de pensii multipilon asemănătoare, pe construcția recomandată de Banca Mondială.

Descrierea celor trei piloni de pensii din Romania

Pilonul II – pensia administrată privat sau pensia obligatorie

Pensia privată obligatorie nu este o soluție inventată în România, ci o metodă aplicată în multe alte țări în care se înmulțesc pensionarii, scade natalitatea sau migrează forța de muncă. Pensia administrată privat este partea ta de pensie care s-a mutat de la stat la un fond de pensii administrat privat.

Aderarea la un fond de pensii administrat privat este obligatorie dacă ești la primul tău loc de muncă și nu ai mai mult de 35 de ani, în patru luni de la angajare – în acest caz trebuie să alegi un fond de pensii. Dacă nu o faci tu, vei fi repartizat aleatoriu, spre un fond pe care poate că nu l-ai fi ales.

Poți să aderi și dacă ai peste 35 de ani, dar nu mai mult de 45, pensia administrată privat fiind însă opțională pentru această categorie de vârstă. Important este că tu poți să alegi unde ți se duc banii.

Cota din contribuția la sistemul public care se duce la fondurile private este de 3,75% în 2018, deşi ar fi trebuit să ajungă la 6%, conform calendarului legal din momentul lansării Pilonului II . Comparativ cu banii pe care îi dai la pensia de stat, cei de la pensia administrată privat se strâng într-un cont, iar la pensionare din ei ți se va plăti pensia privată.

Pilonul III – pensia facultativă

Pensia facultativa este singura pensie la care se poate contribui chiar și cu 15% din venitul brut lunar. Și, alături de celelalte două tipuri de pensie, este pensia care vine să completeze veniturile la vârsta pensionării.

Bineînțeles, și pentru Pilonul III se aplică aceleași reguli stricte, similare celor din Pilonul II: potrivit legii, administratorii sunt obligaţi să contribuie la un Fond de Garantare, iar legea stabileşte şi alte elemente de siguranţă pentru sistemul pensiilor facultative: separarea activelor fondului de cele ale administratorului, constituirea provizioanelor tehnice atunci când sunt oferite garanții suplimentare, rata minimă de rentabilitate ş.a.

Fluxul banilor in sistemul de pensii.

De asemenea, depozitarul activelor fondului de pensii şi auditorul său financiar acţionează precum o centură de siguranţă asupra activelor fondurilor de pensii facultative. Totodată, și pentru Pilonul III se aplică garanţia majoră privind performanța investiţională a fondurilor de pensii facultative care reprezintă garanţia ratei minime de rentabilitate (garanţia relativă la piaţă).

După doi ani de la startul colectării și investirii contribuţiilor, fiecare fond de pensii are performanța sa investiţională monitorizată strict de către autoritatea de supraveghere de pe această piaţă. Aceasta calculează lunar rentabilitatea medie ponderată și rentabilitatea minimă a fondurilor de pensii.

Toate fondurile de pensii de pe piaţă sunt obligate să obţină o rentabilitate (performanță investiţională) mai mare decât valoarea minimă relativă, calculată în funcţie de performanța medie a pieţei.

Caracteristicile pensiei facultative:

• Mai mulți bani la pensionare: cu cât contribuția este mai mare, pensia poate fi mai mare;

• Nu se plătește impozit pentru contribuție;

• Contribuția angajatorului este scutită de la plata tuturor taxelor salariale în limita maximă de 400 EUR pe an;

• De aceeași deductibilitate fiscală, de 400 EUR pe an, beneficiază și fiecare angajat, în ceea ce privește impozitul pe venit;

• Participanții sunt protejați financiar: la împlinirea vârstei de 60 de ani, pensia va fi la dispoziția participantului;

• In caz de invaliditate pentru afecțiuni care nu mai permit reluarea activității, participantul dispune de banii acumulați în cont;

• În caz de deces, moştenitorii vor beneficia de banii din contul dumneavoastră, similar cu Pilonul II.

De când pot începe să beneficiez de pensia facultativă?

Când îndeplinești 3 condiţii:

• ai împlinit 60 de ani

• ai plătit cel puțin 90 de contribuții lunare

• când activul personal este cel puțin egal cu suma necesară obținerii pensiei facultative minime

În următorul articol vom detalia care sunt Avantajele sistemului de pensii privat și responsabilitățile administratorilor fondurilor de pensii private.[/emaillocker]

________________________________________________________________________

[ajax_load_more]

Vezi cele mai recente știri & informații din piața de capital