Alătură-te comunității noastre!

Vezi cele mai recente știri & informații din piața de capital

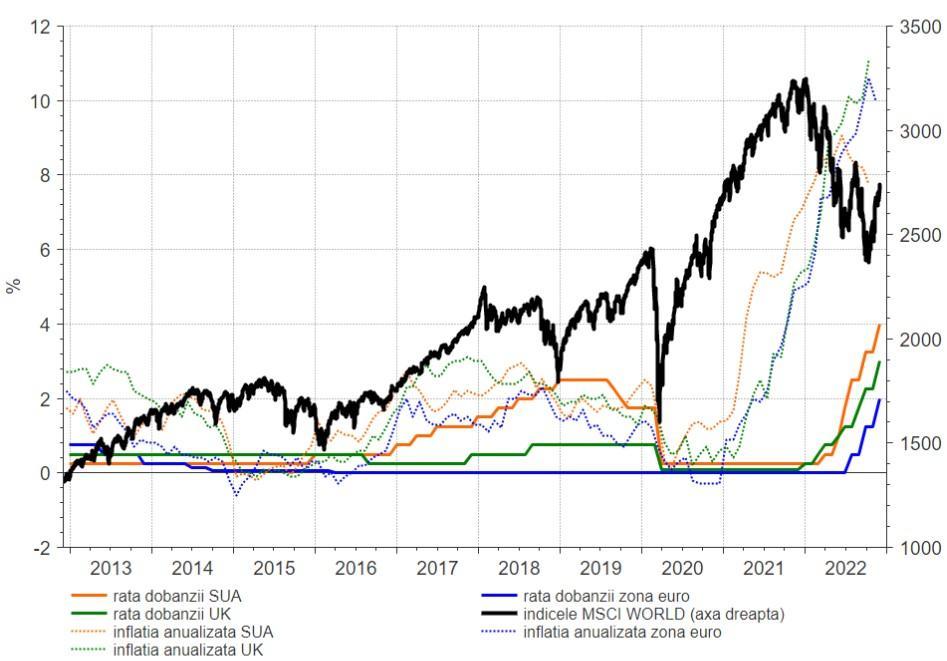

Pentru o foarte lungă perioadă de timp activitatea pe piețele financiare internaționale a fost dominată de așteptările privind menținerea de către principalele bănci centrale din economiile dezvoltate a unor condiții monetare acomodative.

Aceasta s-a tradus deopotrivă prin abundența lichidității și un cost redus al finanțării în principalele monede de circulație internațională, ambele reprezentând un stimulent pentru activitatea bursieră, atât direct (capitalurile lichide aflate în căutare de randamente financiare adecvate au mărit cererea de cumpărare pentru multe tipuri de instrumente financiare tranzacționate, ducând la creșterea cotațiilor, indicilor, capitalizării și a rulajelor), cât și indirect (accesul facil la finanțare și costul redus al acesteia au alimentat așteptările privind rezultate pozitive ale emitenților).

Situația descrisă mai sus a reprezentat nota principală de fundal a evoluțiilor din aproape toate segmentele piețelor financiare internaționale timp de mulți ani.[emaillocker]

Chiar dacă pe parcurs economia și bursele s-au confruntat cu șocuri exogene cu impact major, totuși răspunsul fiscal și cel monetar au constituit, indirect, un sprijin masiv pentru menținerea trendurilor bursiere, cel puțin pe parcursul perioadei 2015-2021.

Desigur, sunt multe alte elemente care au influențat trendurile bursiere. Între factorii cu influență pozitivă importantă se numără avansul rapid al companiilor de tehnologie, care, în perioada pandemică și ulterior, au reprezentat un motor important de creștere a indicilor de acțiuni, și, mai recent, profitabilitatea în creștere a companiilor din energie și a celor din domeniul mărfurilor și materiilor prime principale (minereuri, produse agricole, materiale de construcții etc.).

În sens negativ a acționat foarte puternic șocul pandemic inițial, așa cum se observă și pe graficul de mai jos, efectul său fiind major, însă de scurtă durată.

Graficul de mai jos arată că deși au existat perioade cu particularități și caracteristici diferite, implicațiile fiind uneori pozitive, alteori negative pentru cotațiile indicilor de acțiuni, totuși, în general, atunci când ratele dobânzilor de politică monetară au fost aproape de zero, indicii bursieri au consemnat evoluții favorabile pe termen mediu.

Exemple în acest sens sunt perioada de recuperare a burselor după cele două șocuri consecutive reprezentate de criza financiară globală și criza datoriilor europene, precum și revenirea puternică a indicilor ulterioară șocului pandemic inițial, ambele vizibile pe grafic.

Evoluții ale ratelor dobânzii de referință, inflației și piețelor de acțiuni. Sursa: Refinitiv Datastream

Abundența de bani ieftini a influențat evoluția multor segmente ale piețelor financiare, nu doar bursele de acțiuni. Într-o societate care are, de multe ori, drept reper investițional speranța câștigului rapid promovată în mediul virtual adesea prin tehnici înșelătoare, a existat o afluență semnificativă către activele cripto.

Neînțelegerea riscurilor pe care le induc și nici a modului în care ele au fost construite au făcut ca aceste instrumente să reprezinte, indiferent de avertismentele organismelor financiare, o destinație a investiților făcute de persoanele fizice care urmăresc câștiguri imediate.

Amploarea și dinamica excepțională pe care au cunoscut-o activele cripto ar fi fost greu de imaginat într-o perioadă cu rate ridicate de dobândă și randamente real pozitive pentru activele tradiționale, mai ales având în vedere absența unei conexiuni relevante cu economia reală și drept urmare incapacitatea acestor instrumente de a genera în mod consistent și pe termen lung fluxuri de numerar sub formă de dividende, dobânzi sau o formă tradițională de profituri operaționale pentru deținători.

Analiza graficului prezentat în mai jos sugerează că, în cazul Bitcoin, primul și în continuare unul dintre cele mai reprezentative active cripto, atât maximul din cursul anului 2021, cât și precedentul maxim relevant de la finele anului 2017 au fost înregistrate chiar anterior creșterii semnificative a randamentelor obligațiunilor.

În graficul de față au fost utilizate ca referință obligațiunile suverane emise de SUA cu maturitatea de 2 ani; evoluția randamentelor acestora este strâns legată de așteptările privind dinamica inflației și anticipează (cu câteva luni/trimestre) modificările ratei dobânzii cheie a băncii centrale a SUA.

Pe grafic se observă că perioadele în care randamentele acestor titluri s-au situat pe trend ascendent deasupra pragului de 2% nu au fost pozitive pentru Bitcoin și piața activelor criptografice în ansamblu.

Desigur, nu intenționăm aici să formulăm o prezumție privind o eventuală legătură de cauzalitate între dinamicile celor două variabile prezentate, dar raționalitatea economică ne sugerează ca firească observația că atunci când banii se scumpesc, apetitul pentru investiții în active fără fundament economic real și totodată incapabile să genereze câștiguri dintr-o activitate operațională de bază scade.

In mod cert, problemele universului cripto sunt mult mai mari de atât, nu întâmplător ele extinzându-se inclusiv în sfera guvernanței, transparenței și incapacității de a proteja interesele și drepturile deținătorilor.

Dincolo de aceasta însă, la nivel principial, rămâne faptul că atunci când ciclul se inversează și intrăm într-o perioadă a banilor scumpi (a cărei durată nu o putem anticipa încă), capitalurile disponibile se împuținează, iar selecția este mult mai atentă. Prin urmare, nu toate tipurile de active mai pot menține evoluții favorabile ale prețurilor.

Un serial de desene animate creat în anii 1940 prezenta în numeroase episoade aventurile unui duet de personaje principale întruchipate de o pasăre (Road Runner) și eternul ei dușman, un coiot (Wile E. Coyote).

Confruntarea celor doi avea loc mai mereu pe vârfurile stâncilor de pe marginea unui canion, iar coiotul era păcălit de Road Runner ca în alergare să depășească marginea prăpastiei.

Astfel, el rămânea suspendat temporar în aer. Abia când se uita în jos și își dădea seama că nu are nicio susținere, cădea în canionul de dedesubt.

În viața reală, multe active ale căror prețuri au crescut nejustificat și s-au decuplat o lungă perioadă de timp de fundamente ca urmare a susținerii efemere pe care le-au dat-o lichiditatea ieftină pe perioada de deflație și dobânzile aproape zero, tocmai parcurg un astfel de „moment Wile E. Coyote”, acum că aceste stimulente au început să fie retrase, atât ca urmare a nevoii de consolidare fiscală (în majoritatea țărilor, cu doar puține excepții), cât și de combatere a inflației.

Metafora și asocierea dintre abordarea personajul de desen animat și evoluții economico-financiare au fost folosite și consacrate de laureatul premiului Nobel pentru economie Paul Krugman (2007), dar și de președintele FED, Ben Bernanke (2018).

În siajul crizei financiare din 2007 a fost readusă în actualitate dualitatea rațional-irațional în teoria financiară. În mod tradițional, în analiza evoluției piețelor financiare s-a pornit de la prezumția raționalității agenților economici, ignorând alte influențe, deși în General Theory, Keynes a abordat noțiunea de animal spirits.

E adevărat că în abordarea sa, Keynes deși afirmă că ”raționalitatea nu este suficientă pentru a justifica acțiunea”, nu privește animal spirits ca aparținând exclusiv domeniului iraționalității, ci ca o nevoie de a acționa și de a lua decizii în pofida existenței incertitudinii.

Cu alte cuvinte, deciziile de investiții se construiesc pe animal spirits, dat fiind că un calcul rațional nu justifică luarea deciziei și acțiunea în condiții de incertitudine.

Deși ușor de acceptat la nivel intuitiv, conceptul nu s-a bucurat de o largă acceptare, iar până în anii 1980 teoria macroeconomică a exclus practic noțiunea de animal spirits, clasificată ca aparținând sferei iraționalului (Dow și Dow, 2011).

În contextul crizei financiare din 2007 conceptul animal spirits revine în atenție (Akerloff și Shiller, 2009), adevărat că de data aceasta pe fondul creșterii importanței acordate neuroeconomiei. Conceptul animal spirits suscită interesul și merită explorat, deși nu se poate discuta totuși de un consens în definirea sa și nici de o implantare definitivă în abordarea macroeconomică larg răspândită.

În viziunea lui Akerloff și Shiller (2009) o serie de motivații non-economice joacă un rol decisiv – încrederea, corectitudinea, atitudinea față de corupție și rea credință, ”iluzia banilor” legată de confuzia dintre nivelul nominal și cel real al prețurilor și gândirea umană care este în esență bazată pe patternul unei narațiuni, a vieții proprii împletite cu cele ale celorlalți, agregate în narațiuni naționale sau internaționale, cu impact asupra economiei.

Motivațiile non-economice influențează comportamentul și mecanismele de luare a deciziei; încrederea și rezultanta feedbackului dintre sentimentul de încredere și economie amplifică perturbațiile, iar stabilirea salariilor și a prețurilor ridică problema corectitudinii.

În același timp, nu poate fi neglijat rolul jucat în economie de tentația corupției și a comportamentului antisocial. Aceste manifestări ale conceptului de animal spirits joacă un rol fundamental în economie și au potențialul de a răspunde la întrebări presante, acolo unde abordarea bazată pe raționalitate s-a dovedit limitată, de la cauzele intrării în recesiune la puterea exercitată de băncile centrale în economie sau la volatilitatea prețurilor pe piețele financiare.

Pare că abordarea tradițională care clama încrederea în raționalitatea piețelor a fost înlocuită de abordarea mai nouă, mai atractivă a iraționalității pieței.

Discutăm deci de o largă varietate de cercetări în finanțele comportamentale, care aplică diverse teorii bazate pe raționalitate sau factori psihologici în vederea înțelegerii mecanismelor de funcționare a piețelor și a previzionării evoluției acestora.

Dar Frydman și Goldberg (2007) constată că de fapt ambele abordări comit aceeași eroare, a prezumției că piețele se comportă mecanic și că fluctuațiile sunt predictibile; ei propun în schimb o abordare pornind de la prezumția că participanții dețin cunoștințe imperfecte, iar modelele agregate se construiesc pornind de la comportamentul individual al agenților.

Modelele care urmăresc să explice modificările pieței pe baza reprezentărilor comportamentelor individuale, deși profund implantate în economie, atât în forma lor tradițională, cât și în cea bazată pe teorii comportamentale, au aceeași lacună, și anume, modificarea, rezultatul pe care îl previzionează este constant diferit de previziunile participanților la piață.

Astfel, modelele bazate pe cunoștințe imperfecte nu urmăresc previzionarea exactă a schimbărilor care pot surveni pe piețe, ci oferă o imagine asupra implicațiilor calitative.

Chiar dacă Wile E. Coyote cade mereu în prăpastie ca și o parte din investitorii care nu își calibrează corespunzător investițiile pe care le fac în momentele de crize suprapuse, economia mondială și piețele financiare internaționale vor continua să funcționeze, cu sprijinul unor politici adecvate, adaptându-se gradual la o normalitate pe care au mai cunoscut-o cu ceva vreme înainte de criza financiară globală, când atât inflația, cât și ratele dobânzilor în economiile dezvoltate nu erau chiar atât de joase precum în perioada de început a pandemiei.

Însă sprijinul va fi mult mai țintit, iar piețele nu mai pot conta pe salvarea injecțiilor masive de lichiditate ale multor bănci centrale din economiile dezvoltate.

Intrăm într-o perioadă în care fundamentele economice vor redeveni relevante pentru tot mai mulți investitori, ceea ce nu este chiar un lucru rău. Iar acolo unde aceste fundamente nu există, așteptările ar trebui să fie mult mai rezervate decât am văzut în ultimii ani.

Lumea investițiilor este o realitate complexă în care, așa cum spunea George Goodman în The Money Game, ”dacă nu știi cine ești, acesta este un loc prea scump în care să afli”.[/emaillocker]

Vezi cele mai recente știri & informații din piața de capital