Alătură-te comunității noastre!

Vezi cele mai recente știri & informații din piața de capital

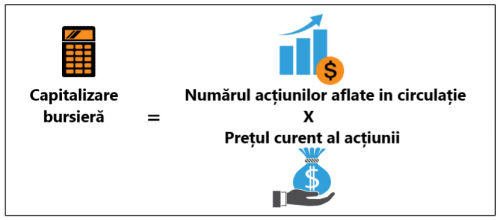

Capitalizarea bursieră reprezintă valoarea de piață a tuturor acțiunilor unei companii. Termenul este denumit și "Market cap" și se obține înmulțind acțiunile unei societăți puse în circulație cu prețul la care acestea se tranzacționează (prețul curent). Capitalizarea bursieră este un indicator important care are rolul de a reflecta dimensiunea unei firme. Cu toate acestea market cap-ul nu trebuie confundat cu valoarea efectivă a companiei, cele două valori fiind diferite de cele mai multe ori.

Acțiunile pot fi adesea supraevaluate sau subevaluate de piață, ceea ce înseamnă că prețul pieței determină doar cât este dispusă piața (sau investitorii) să plătească pentru acțiunile sale, nu cât valorează afacerea în sine. Importanța capitalizării bursiere este dată de scopul ei. Aceasta indică dimensiunea unei companii, reprezentând un factor determinant de bază al diferitelor caracteristici în care investitorii sunt interesați, un indicator important fiind riscul de tranzacționare pe care o companie îl poartă în funcție de valoarea de piață. Capitalizarea pieței mai este folosită și pentru a evalua performanța financiară a unei companiei față de alte companii de diferite dimensiuni. După capitalizarea bursieră, companiile pot fi mari, medii sau mici. Firmele cu capitalizare mare au de obicei o valoare de piață de peste zece miliarde de dolari, cele medii între două și zece miliarde, iar cele mici sub două miliarde dolari. Investiția în companii cu capitalizare mare nu aduce neapărat profituri însemnate într-o perioadă scurtă de timp, dar pe termen lung, aceste companii recompensează în general investitorii cu o creștere constantă a valorii acțiunilor și cu plata regulată a dividendelor. După ce o companie devine publică și începe să se tranzacționeze la bursă, prețul acesteia este determinat de cererea și oferta pentru acțiunile sale de pe piață. Dacă pe piață există o cerere mare pentru acțiunile companiei, prețul va tinde să crească. În cazul în care, în viitor potențialul de creștere al companiei nu arată bine, vânzătorii își pot diminua deținerile ceea ce va duce la o reducere al prețului acesteia. De asemenea, capitalizarea bursieră a unei companii poate suferi mai multe modificări în timp din cauza numărului de acțiuni ce se tranzacționează. Astfel, creșterea numărului de acțiuni va conduce la diluarea deținerilor în timp ce reducerea acestora va avea efect invers.

Acțiunile pot fi adesea supraevaluate sau subevaluate de piață, ceea ce înseamnă că prețul pieței determină doar cât este dispusă piața (sau investitorii) să plătească pentru acțiunile sale, nu cât valorează afacerea în sine. Importanța capitalizării bursiere este dată de scopul ei. Aceasta indică dimensiunea unei companii, reprezentând un factor determinant de bază al diferitelor caracteristici în care investitorii sunt interesați, un indicator important fiind riscul de tranzacționare pe care o companie îl poartă în funcție de valoarea de piață. Capitalizarea pieței mai este folosită și pentru a evalua performanța financiară a unei companiei față de alte companii de diferite dimensiuni. După capitalizarea bursieră, companiile pot fi mari, medii sau mici. Firmele cu capitalizare mare au de obicei o valoare de piață de peste zece miliarde de dolari, cele medii între două și zece miliarde, iar cele mici sub două miliarde dolari. Investiția în companii cu capitalizare mare nu aduce neapărat profituri însemnate într-o perioadă scurtă de timp, dar pe termen lung, aceste companii recompensează în general investitorii cu o creștere constantă a valorii acțiunilor și cu plata regulată a dividendelor. După ce o companie devine publică și începe să se tranzacționeze la bursă, prețul acesteia este determinat de cererea și oferta pentru acțiunile sale de pe piață. Dacă pe piață există o cerere mare pentru acțiunile companiei, prețul va tinde să crească. În cazul în care, în viitor potențialul de creștere al companiei nu arată bine, vânzătorii își pot diminua deținerile ceea ce va duce la o reducere al prețului acesteia. De asemenea, capitalizarea bursieră a unei companii poate suferi mai multe modificări în timp din cauza numărului de acțiuni ce se tranzacționează. Astfel, creșterea numărului de acțiuni va conduce la diluarea deținerilor în timp ce reducerea acestora va avea efect invers.

Vezi cele mai recente știri & informații din piața de capital